Se você é microempreendedor individual, compreender quais impostos o MEI paga é fundamental para manter seu negócio saudável e evitar surpresas no final do mês. Afinal, conhecer suas obrigações fiscais não só ajuda a evitar problemas com o governo, mas também é uma forma inteligente de planejar suas finanças e, até mesmo, pagar menos. Neste artigo, você vai descobrir de maneira fácil quais são esses impostos, como calculá-los corretamente e quais estratégias você pode adotar para economizar. Além disso, vamos mostrar como a Instacont, com seu atendimento humanizado e online, pode facilitar toda essa jornada, garantindo que sua contabilidade esteja sempre em dia e que você possa focar no crescimento da sua empresa. Prepare-se para descomplicar o mundo dos impostos e dar os próximos passos rumo ao sucesso do seu negócio!

Entendendo o que é o MEI e sua importância para pequenos negócios

O que significa ser MEI

MEI é a sigla para Microempreendedor Individual, uma categoria empresarial criada para formalizar pequenos negócios com faturamento anual limitado a R$ 81.000,00. Ser MEI significa registrar seu próprio CNPJ (Cadastro Nacional da Pessoa Jurídica), o que permite emitir notas fiscais, ter acesso facilitado a crédito e benefícios previdenciários.

Essa modalidade simplificada foi pensada para desburocratizar a formalização de negócios e estimular a economia, especialmente para quem atua por conta própria em atividades permitidas pelo governo.

Quem pode se tornar MEI

Podem ser MEI aqueles que trabalham por conta própria e querem tirar seu empreendimento da informalidade, desde que exerçam uma das mais de 500 atividades previstas pelo governo. Entre os exemplos estão vendedores ambulantes, cabeleireiros, artesãos, profissionais de serviços gerais e pequenos comerciantes.

Além do limite de faturamento anual, o MEI não pode ter participação em outra empresa como sócio ou titular, e pode contratar no máximo um empregado com piso salarial da categoria ou o salário mínimo.

Principais vantagens do MEI

O MEI oferece diversas facilidades e benefícios para micro e pequenos empreendedores, entre eles:

- Formalização simplificada: abertura de CNPJ e registro através de um processo online rápido e gratuito;

- Tributação reduzida: o MEI paga impostos fixos mensais que englobam INSS, ISS e/ou ICMS, evitando cobranças inesperadas;

- Emissão de nota fiscal: permite vender para outras empresas e órgãos públicos, aumentando as oportunidades de negócio;

- Acesso a benefícios previdenciários: como auxílio-doença, aposentadoria por idade e licença maternidade;

- Facilidade para abrir conta PJ e obter crédito: muitas instituições financeiras oferecem opções exclusivas para MEIs.

Com essas vantagens, o MEI se torna o caminho ideal para quem deseja crescer legalmente, entender “quais impostos o MEI paga” e manter a saúde financeira do negócio sem complicações excessivas.

Com essa base sobre o que é o MEI e por que ele é tão importante para pequenos negócios, fica mais fácil compreender os impostos que esse empreendedor deve pagar e como o correto planejamento pode evitar surpresas. Vamos agora descobrir exatamente quais são esses impostos e como calculá-los de forma simples e prática.

Quais impostos o MEI paga: aspectos essenciais para o empreendedor

Se você está começando seu negócio como Microempreendedor Individual (MEI), é fundamental entender quais impostos o MEI paga para garantir a regularidade fiscal e evitar surpresas desagradáveis. Apesar da carga tributária do MEI ser reduzida e simplificada, existem algumas obrigações que o empreendedor precisa cumprir mensalmente.

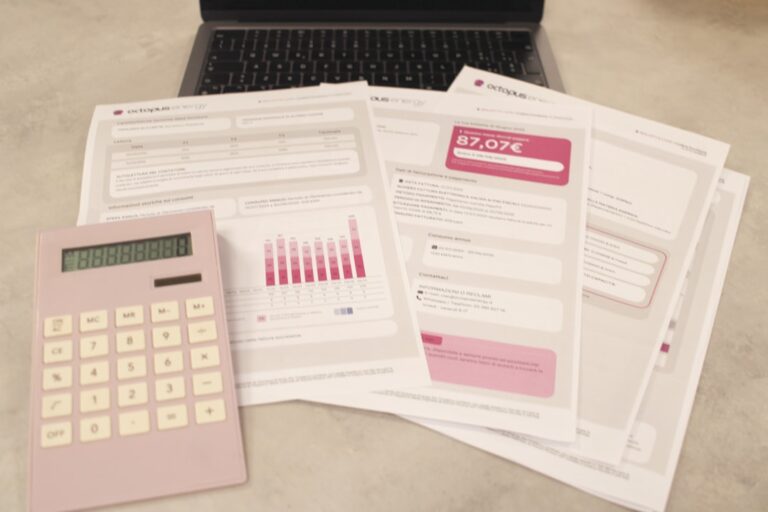

O regime do MEI foi pensado para facilitar a formalização de pequenos negócios, unificando os tributos em um único pagamento mensal, chamado DAS (Documento de Arrecadação do Simples Nacional). Este recolhimento engloba impostos federais, estaduais e municipais, que variam conforme a atividade exercida.

De forma geral, o MEI está sujeito ao pagamento de:

- INSS – Contribuição Previdenciária: corresponde a 5% do salário mínimo, destinada à sua cobertura previdenciária básica, como aposentadoria, auxílio-doença e licença-maternidade.

- ISS – Imposto Sobre Serviços: aplicável para quem atua em prestação de serviços, o valor fixo mensal é de R$ 5,00.

- ICMS – Imposto Sobre Circulação de Mercadorias: para quem comercializa produtos ou atua na indústria, o pagamento mensal é de R$ 1,00.

Vale destacar que esses valores são fixos e não dependem do faturamento, desde que este respeite o limite anual permitido para o MEI, atualmente em R$ 81 mil.

O sistema simplificado do MEI facilita muito a vida do microempreendedor, pois evita que ele tenha que lidar separadamente com as complexas obrigações fiscais. Entretanto, é importante ficar atento à regularidade dos pagamentos do DAS, que são mensais, para garantir todos os benefícios e a manutenção do CNPJ ativo.

Além disso, dependendo do ramo e localização, o MEI poderá estar sujeito a outras obrigações, como taxas municipais específicas ou contribuições extras. Por isso, permanecer informado e contar com o suporte de uma contabilidade digital especializada pode fazer toda a diferença.

Como calcular e pagar os impostos do MEI de forma simples e prática

Entender quais impostos o MEI paga é essencial para manter as obrigações fiscais em dia e evitar complicações no futuro. O principal tributo para o Microempreendedor Individual é o DAS, o Documento de Arrecadação do Simples Nacional, que reúne todos os impostos em uma única guia. A seguir, explicamos como calcular e pagar esses impostos de maneira descomplicada.

Passo a passo do cálculo do DAS (Documento de Arrecadação do Simples Nacional)

O valor do DAS é fixo, calculado sobre uma alíquota aplicada ao salário mínimo vigente, e varia conforme a atividade exercida pelo MEI:

- Atividade comercial ou industrial: alíquota de 4% sobre o salário mínimo;

- Prestação de serviços: alíquota de 5% sobre o salário mínimo;

- Atividades mistas (comércio e serviços): alíquota de 6% sobre o salário mínimo.

Além disso, o valor inclui os seguintes tributos:

- INSS (Instituto Nacional do Seguro Social);

- ICMS (Imposto sobre Circulação de Mercadorias e Serviços), para atividades comerciais e industriais;

- ISS (Imposto sobre Serviços), para prestadores de serviços.

Para calcular o valor do DAS, basta multiplicar o salário mínimo vigente pela alíquota correspondente. Por exemplo, se o salário mínimo é R$ 1.320,00 e sua atividade é comercial, o cálculo será 1.320 x 4% = R$ 52,80.

Prazo e formas de pagamento

O pagamento do DAS deve ser feito mensalmente, até o dia 20 de cada mês, referente ao mês anterior. Caso o dia 20 seja em final de semana ou feriado, o prazo se estende para o próximo dia útil.

É importante destacar que manter os pagamentos em dia evita multas, juros e a suspensão dos benefícios previdenciários. O MEI que atrasar suas obrigações pode ter dificuldades para emitir notas fiscais ou solicitar empréstimos empresariais.

Ferramentas digitais para facilitar o pagamento

Para simplificar o processo, o MEI pode emitir o DAS diretamente no Portal do Simples Nacional, onde também é possível consultar riscos e pendências. Algumas outras opções são:

- Aplicativos de bancos: muitos oferecem integração para pagamento do DAS;

- Plataformas de contabilidade online: como a Instacont, que além de emitir o DAS, oferece suporte humanizado para esclarecer dúvidas;

- Apps oficiais do governo: como o MEI Fácil, que auxilia na geração da guia e acompanha as obrigações fiscais.

Usar essas ferramentas economiza tempo e proporciona segurança, evitando que o MEI perca o prazo ou cometa erros no pagamento.

Com o entendimento claro de como calcular e pagar os impostos do MEI, o empreendedor pode planejar melhor sua rotina administrativa e focar em expandir o negócio, contando sempre com um suporte eficiente para garantir que tudo esteja em conformidade.

Dicas para reduzir custos com impostos sendo MEI

Entender quais impostos o MEI paga é o primeiro passo para manter suas finanças em ordem, mas saber como reduzir esses custos é essencial para o crescimento do seu negócio. Embora o MEI tenha uma carga tributária simplificada, existem estratégias que podem ajudar a minimizar despesas e garantir que você aproveite todos os benefícios disponíveis.

Planejamento financeiro para o MEI

Ter um planejamento financeiro organizado é fundamental para o microempreendedor individual. Anotar todas as receitas e despesas permite ter uma visão clara de quanto você pode reservar para o pagamento dos impostos e ainda evitar surpresas no fim do mês.

- Reserve uma quantia mensal para o DAS (Documento de Arrecadação do Simples Nacional), o imposto único que o MEI paga mensalmente;

- Use ferramentas de controle financeiro, como planilhas ou aplicativos específicos para MEI;

- Considere os custos fixos e variáveis do seu negócio para planejar adequadamente o fluxo de caixa;

- Evite atrasos no pagamento do DAS para não acumular multas e juros, que aumentam o custo total.

Regularização e evitar multas

Manter o CNPJ regularizado é crucial para evitar multas que prejudicam o orçamento. O MEI deve estar em dia com o pagamento do DAS e com as declarações anuais, como a DASN-SIMEI (Declaração Anual do Simples Nacional para o MEI).

Ao cumprir esses prazos, você não só evita despesas extras, mas também mantém o direito a benefícios previdenciários, como aposentadoria e auxílio-doença. Caso tenha dúvidas ou pendências, buscar ajuda especializada, como a Instacont, garante um atendimento online e humanizado para regularizar sua situação sem complicações.

Aproveitamento de benefícios fiscais

O regime do MEI é vantajoso justamente por oferecer benefícios fiscais, mas muitos empreendedores deixam de aproveitar tudo que poderiam. Por exemplo:

- O valor fixo do DAS é baixo e reduzido em comparação a outros regimes tributários;

- O MEI está isento de pagar Imposto de Renda e PIS/PASEP, COFINS, IPI e CSLL;

- É possível contratar um funcionário com custo reduzido e benefícios previdenciários facilitados.

Além disso, o MEI pode planejar a transição para ME (Microempresa) quando o faturamento ultrapassar o limite, evitando pagar impostos desnecessários ou multas por ultrapassagem. Nessa hora, contar com orientação profissional ajuda a tomar decisões mais vantajosas.

Com essas dicas, fica mais fácil entender não apenas quais impostos o MEI paga, mas também como reduzir esses custos e manter seu negócio saudável financeiramente.

Quando e como migrar do MEI para outra categoria empresarial

Entender quais impostos o MEI paga é essencial para manter seu negócio regularizado, mas, em algum momento, sua empresa pode crescer ou mudar de perfil, tornando necessária a migração do MEI para outra categoria empresarial, como o Microempresa (ME) ou Empresa de Pequeno Porte (EPP).

Sinais de que é hora de mudar

Nem sempre é fácil saber o momento certo de migrar. Alguns indicativos comuns incluem:

- Ultrapassar o limite de faturamento: O MEI permite um faturamento anual de até R$ 81.000. Se seu negócio está crescendo e ultrapassar esse valor, é hora de pensar na mudança.

- Contratar mais funcionários: O MEI pode contratar apenas um empregado. Se precisar de mais, deverá migrar para outra categoria.

- Incluir novas atividades: Caso seu empreendimento passe a oferecer produtos ou serviços não permitidos pela legislação do MEI, a migração é necessária.

- Planejar maior expansão: Querendo crescer de forma estruturada, com acesso facilitado a créditos bancários e melhores condições comerciais.

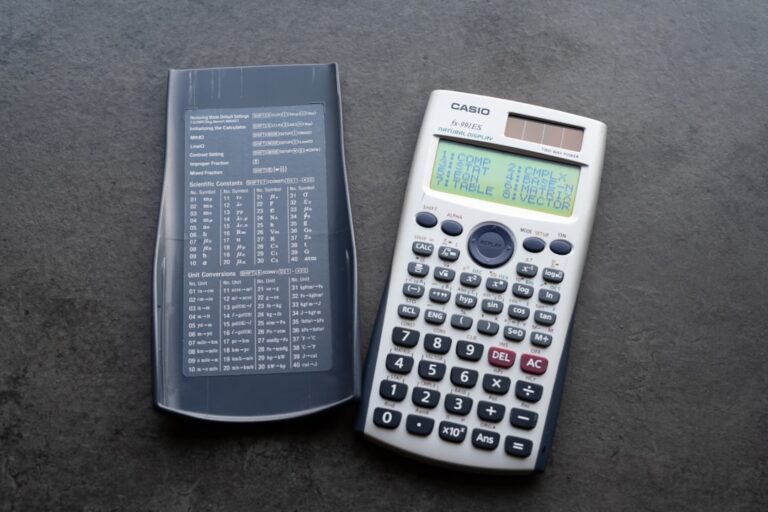

Diferenças de impostos ao migrar para ME

Ao migrar do MEI para uma Microempresa (ME), a estrutura tributária muda significativamente. Enquanto o MEI paga valores fixos mensais (DAS), a ME está sujeita a regimes como o Simples Nacional, Lucro Presumido ou Lucro Real, o que pode implicar diferentes impostos e alíquotas. Entre as principais mudanças estão:

- Impostos variáveis: A ME pode ter que pagar IRPJ (Imposto de Renda Pessoa Jurídica), CSLL (Contribuição Social sobre o Lucro Líquido), PIS, COFINS e ICMS ou ISS, dependendo da atividade.

- Alíquotas progressivas: O imposto será calculado com base no faturamento e lucro, podendo variar mensalmente.

- Obrigações acessórias: A ME deverá apresentar declarações como a Escrituração Contábil Digital (ECD) e a Escrituração Contábil Fiscal (ECF), entre outras.

Essa mudança traz mais complexidade, mas, ao mesmo tempo, abre portas para benefícios como maior credibilidade e acesso a linhas de crédito.

Processo de migração com apoio de contabilidade digital

A transição do MEI para outra categoria empresarial pode parecer complicada, especialmente ao tentar entender quais impostos o MEI paga e como essas obrigações mudam. É justamente aí que o apoio de uma contabilidade digital, como a Instacont, faz toda a diferença.

Com atendimento 100% online e humanizado, a Instacont auxilia o empreendedor em todas as etapas do processo, oferecendo:

- Orientação personalizada: Avaliação do momento ideal para migrar e escolha da melhor categoria fiscal.

- Regularização simplificada: Auxílio no envio dos documentos, alteração do cadastro no Portal do Simples Nacional e baixa do MEI, quando necessário.

- Gestão fiscal e contábil: Controle dos novos impostos e cumprimento das obrigações acessórias para evitar multas.

- Suporte contínuo: Esclarecimento de dúvidas e acompanhamento do negócio para garantir o pleno funcionamento na nova categoria.

Dessa forma, a mudança de MEI para ME se torna mais segura e tranquila, permitindo que você concentre seu tempo no crescimento do seu empreendimento. Entender essas diferenças e contar com uma contabilidade digital especializada evita surpresas e ajuda na organização financeira, especialmente considerando quais impostos o MEI paga e como eles mudam ao migrar.

Principais dúvidas sobre impostos para microempreendedores individuais

Entender quais impostos o MEI paga é uma dúvida comum entre microempreendedores individuais. Essa compreensão é essencial para manter as finanças em dia e evitar complicações futuras. Aqui, vamos esclarecer as principais perguntas que surgem nessa jornada fiscal do MEI.

O que acontece em caso de inadimplência

A inadimplência no pagamento dos impostos do MEI pode gerar consequências importantes. Quando o Microempreendedor não recolhe o Documento de Arrecadação do Simples Nacional (DAS) mensal, ele acumula débitos que sofrem cobrança de juros e multas. Isso pode dificultar a regularização do seu CNPJ, impedir a obtenção de crédito e até levar à baixa automática do MEI pelo governo.

Além disso, a inadimplência afeta o acesso a benefícios previdenciários, como aposentadoria, auxílio-doença e salário-maternidade, já que o pagamento dos tributos é utilizado para gerar contribuição ao INSS.

Como renovar o MEI e manter tudo em dia

A renovação do MEI é feita anualmente por meio da Declaração Anual do Simples Nacional (DASN-SIMEI). Ela deve ser enviada até o dia 31 de maio do ano seguinte ao que se refere a declaração, mesmo que o microempreendedor não tenha tido faturamento.

Essa declaração informa o faturamento bruto do ano, e ao entregá-la você mantém seu CNPJ regularizado e evita multas. Vale lembrar que, além da declaração anual, é fundamental manter o pagamento mensal do DAS em dia para renovar o MEI sem problemas.

A Instacont oferece suporte completo para o envio correto da DASN-SIMEI e para a organização dos pagamentos mensais, garantindo tranquilidade para você focar no crescimento do seu negócio.

Erros comuns para evitar no pagamento de impostos

Mesmo sabendo quais impostos o MEI paga, muitos microempreendedores cometem equívocos que podem trazer complicações. Veja os erros mais comuns:

- Pagamento fora do prazo: pode gerar multa e juros, além de acumular dívidas.

- Confundir tipos de impostos: o MEI tem um valor fixo mensal que engloba tributos federais, estaduais e municipais, não são cobrados impostos separados.

- Não emitir notas fiscais quando necessário: isso pode gerar problemas em contratos e em obrigações fiscais.

- Exceder o limite de faturamento anual: a não observação desse limite pode obrigar o empreendedor a migrar para outra categoria tributária, com regras diferentes e impostos maiores.

Evitar esses erros ajuda o MEI a estar sempre em dia com suas obrigações e participar com segurança do mercado. Uma contabilidade digital como a da Instacont é útil justamente para oferecer orientação personalizada e garantir que você não caia nessas armadilhas.

Como a Instacont pode ajudar o MEI a pagar menos impostos e organizar a contabilidade

Entender quais impostos o MEI paga é o primeiro passo para manter o negócio em dia, mas contar com uma contabilidade eficiente faz toda a diferença para pagar menos e evitar erros que podem gerar multas e complicações futuras. A Instacont surge como uma parceira estratégica para microempreendedores individuais, oferecendo soluções digitais que simplificam a gestão fiscal e contábil.

Com a Instacont, o MEI tem acesso a um controle detalhado e atualizado das obrigações tributárias, o que permite identificar oportunidades reais de economia e evitar o pagamento indevido de tributos. Através de processos automatizados e tecnologia integrada, o escritório garante o correto cálculo dos impostos, como o DAS (Documento de Arrecadação do Simples Nacional), além de orientar sobre possíveis deduções e regimes mais vantajosos conforme o crescimento do negócio.

Além disso, a Instacont ajuda o MEI a organizar a contabilidade de forma simples e eficiente, mantendo todos os documentos e informações fiscais sempre atualizados. Isso facilita a entrega das declarações obrigatórias e a regularização de pendências junto à Receita Federal e órgãos municipais, evitando surpresas desagradáveis que possam comprometer a saúde financeira da empresa.

Entre os principais benefícios que a Instacont oferece para quem deseja manter a contabilidade organizada e o pagamento de impostos otimizado, estão:

- Assessoria personalizada: análise individualizada da situação fiscal para orientar a melhor forma de contribuição;

- Planejamento tributário: identificação de oportunidades para reduzir legalmente a carga tributária;

- Automação de processos: envio automático de guias, controle de pagamentos e notificações;

- Regularização de pendências: suporte para resolver débitos e evitar multas;

- Consultoria para migração: auxílio para quem deseja evoluir de MEI para ME sem complicações;

Com essa estrutura digital e eficiente, a Instacont transforma o que poderia ser uma tarefa burocrática e estressante em um processo simples e menos custoso, liberando o empreendedor para focar no crescimento do seu negócio. Assim, não só ajuda o MEI a pagar menos impostos, mas também a organizar toda a contabilidade para garantir estabilidade e tranquilidade.