Entender como declarar pró-labore no IRPF é fundamental para micro e pequenas empresas que buscam manter suas finanças em ordem e evitar problemas com o fisco. O pró-labore, ou remuneração dos sócios pelo trabalho na empresa, possui regras específicas de tributação que podem gerar dúvidas na hora da declaração do Imposto de Renda Pessoa Física. Para empreendedores que representam a base do nosso mercado, contar com informações claras e atualizadas faz toda a diferença na gestão fiscal e no planejamento financeiro.

Neste artigo, você vai descobrir de forma simples e prática como declarar corretamente o pró-labore no IRPF, quais cuidados tomar, e como essa declaração difere da retirada de lucros. Além disso, vamos mostrar como a Instacont, seu escritório de contabilidade digital, pode facilitar todo esse processo com um atendimento humanizado e totalmente online. Prepare-se para dominar esse tema essencial para sua empresa, garantindo segurança e eficiência na sua declaração.

O que é pró-labore e sua importância para micro e pequenas empresas

Definição de pró-labore

O pró-labore é a remuneração que os sócios ou administradores de uma empresa recebem pelo trabalho que desempenham na gestão do negócio. Diferentemente dos colaboradores que possuem vínculo empregatício, o sócio que recebe pró-labore não tem direitos trabalhistas típicos, como férias ou 13º salário, mas precisa registrar essa remuneração para fins fiscais e previdenciários.

Essa prática é essencial para micro e pequenas empresas, pois formaliza o valor recebido pelos sócios, garantindo transparência e cumprimento das obrigações tributárias. O pró-labore também serve como base para cálculos relacionados ao INSS, sendo importante para a aposentadoria e benefícios previdenciários do sócio.

Diferença entre pró-labore e salário

Apesar de serem formas de pagamento, pró-labore e salário possuem características distintas:

- Natureza jurídica: O salário está vinculado a um contrato de trabalho formal, enquanto o pró-labore é uma remuneração de sócio pelo trabalho na empresa.

- Direitos trabalhistas: O salário garante benefícios como FGTS, férias, 13º salário e demais garantias trabalhistas, o pró-labore não oferece esses direitos.

- Impostos e contribuições: No pró-labore, há incidência de INSS e IR (no caso do sócio pessoa física), que devem ser corretamente declarados no Imposto de Renda Pessoa Física (IRPF).

Para micro e pequenas empresas, entender essa diferença é crucial para organizar as finanças e cumprir com as obrigações legais sem complicações.

Por que declarar pró-labore no Imposto de Renda

Declarar o pró-labore no IRPF é obrigatório para os sócios que recebem essa remuneração. Isso porque o valor do pró-labore é considerado rendimento tributável, devendo ser informado para evitar problemas com a Receita Federal.

A correta declaração traz várias vantagens:

- Evita autuações fiscais: A omissão ou erro na declaração pode gerar multas e cobranças retroativas.

- Organização financeira: Facilita o controle dos rendimentos e contribui para um planejamento tributário eficiente.

- Transparência: Demonstra regularidade na gestão financeira, importante para crédito, parcerias e até mesmo para a venda da empresa.

No entanto, é importante destacar que a declaração do pró-labore é diferente da retirada de lucros, que não sofre tributação direta no IRPF, pois se trata de distribuição dos resultados da empresa.

Entender esses conceitos é fundamental para quem quer aprender como declarar pró-labore no IRPF de forma correta, evitando riscos e aproveitando os benefícios de uma contabilidade eficiente e atualizada.

Como declarar pró-labore no IRPF: passo a passo fácil

Declarar o pró-labore no Imposto de Renda Pessoa Física (IRPF) pode parecer complicado, mas seguindo um passo a passo simples, você garante que o processo seja feito corretamente e evita problemas futuros com o fisco. Abaixo, apresentamos os principais passos para que você saiba exatamente o que fazer na hora de informar essa remuneração dos sócios.

Reunindo documentos necessários

Antes de iniciar a declaração, é fundamental reunir todos os documentos que comprovem os valores recebidos como pró-labore ao longo do ano. Entre os principais documentos estão:

- Recibos ou comprovantes de pagamento de pró-labore fornecidos pela empresa;

- Informe de rendimentos da empresa, que detalha os valores pagos e os impostos retidos;

- Comprovantes de recolhimento do INSS sobre o pró-labore, pois isso influencia no cálculo de impostos;

- Documentos pessoais, como CPF e dados bancários, para facilitar o preenchimento da declaração.

Manter esses documentos organizados facilita o processo e evita erros na hora de preencher o IRPF.

Preenchendo a declaração no programa da Receita

Com os documentos em mãos, abra o programa oficial da Receita Federal para a declaração do Imposto de Renda. Na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”, você deve informar os valores do pró-labore. Essa etapa é essencial para que o cálculo do imposto devido esteja correto, pois o pró-labore é tributado pelo IRPF como rendimento tributável.

Além disso, caso sua empresa tenha feito retenção de imposto na fonte ou INSS, esses valores também precisam ser informados, para que você possa abater corretamente e evitar pagar impostos indevidos.

Como informar valores recebidos como pró-labore

No campo específico para declaração, siga estes passos para informar o pró-labore:

- Escolha a opção “Pessoa Jurídica” e informe o CNPJ da empresa;

- Na descrição, indique “pró-labore” para facilitar a identificação;

- Informe o valor bruto recebido durante o ano;

- Declare o imposto retido na fonte, se houver, e os valores recolhidos ao INSS;

- Verifique se há a necessidade de informar outros descontos relacionados ao pró-labore, conforme documentação.

É importante lembrar que o pró-labore é diferente da retirada de lucros, que possui tratamento tributário distinto e deve ser declarada em outro campo específico.

Dicas para evitar erros comuns

Para garantir que a declaração do pró-labore no IRPF seja feita corretamente, vale prestar atenção a alguns cuidados:

- Não confunda pró-labore com distribuição de lucros, pois cada um tem um procedimento diferente;

- Informe sempre valores reais, baseando-se em documentos oficiais para evitar divergências;

- Declare corretamente o INSS pago, pois esse imposto pode impactar no cálculo do imposto devido;

- Não omita rendimentos e mantenha toda documentação organizada para eventual comprovação;

- Use sempre a versão atualizada do programa da Receita para evitar problemas técnicos.

Seguindo esse passo a passo, você consegue declarar o pró-labore no IRPF de forma prática e segura, mantendo sua empresa em dia com o fisco.

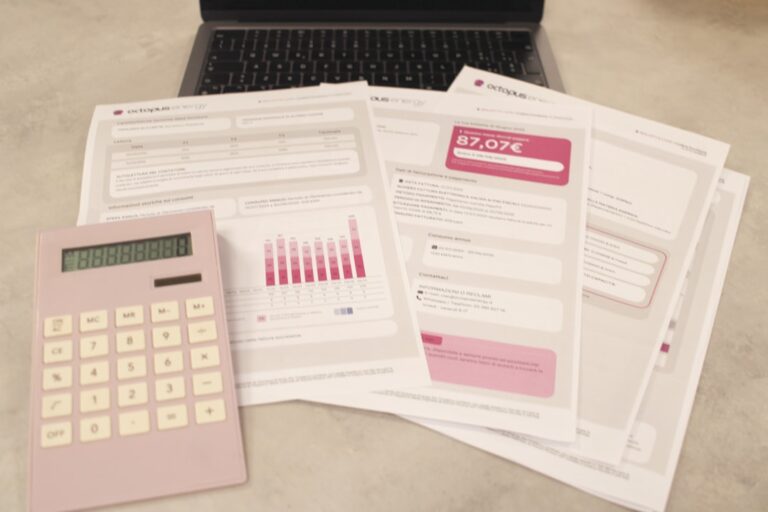

Tributação do pró-labore: o que você precisa saber

Entender a tributação do pró-labore é essencial para quem deseja manter a gestão fiscal organizada e evitar problemas com a Receita Federal. O pró-labore é a remuneração que os sócios recebem pelo trabalho na empresa e está sujeito a impostos específicos que devem ser corretamente descontados e declarados. Saber como declarar pró-labore no IRPF ajuda a evitar multas e autuações, garantindo que as obrigações fiscais sejam cumpridas com transparência.

Impostos que incidem sobre o pró-labore

O principal imposto que incide sobre o pró-labore é a Contribuição Previdenciária do INSS. Essa contribuição é recolhida para garantir o acesso aos benefícios da Previdência Social dos sócios que desempenham atividades na empresa. Além disso, dependendo do valor pago, pode haver a retenção do Imposto de Renda Retido na Fonte (IRRF).

- INSS: O pró-labore está sujeito à contribuição previdenciária, que é descontada diretamente do valor recebido pelo sócio, conforme a alíquota em vigor.

- IRRF: O Imposto de Renda Retido na Fonte é aplicado sobre faixas de valores mais altas de pró-labore, seguindo a tabela progressiva do IR.

Alíquotas de INSS e IRRF

A alíquota do INSS para o pró-labore varia conforme a faixa salarial. Para 2024, os percentuais aplicados normalmente ficam entre 7,5% e 14%, respeitando um teto de contribuição. É importante destacar que a empresa é responsável por recolher uma contribuição patronal adicional ao INSS, geralmente de 20%, sobre o valor do pró-labore pago ao sócio.

Já para o IRRF, a tributação é feita de forma progressiva, considerando as faixas de renda definidas pela Receita Federal. O valor a ser retido depende da quantia do pró-labore mensal, com faixas que podem começar isentas e aumentar gradativamente até 27,5%, para remunerações mais altas.

Como o pró-labore afeta a contabilidade da empresa

No momento de registrar o pró-labore na contabilidade, a empresa deve lançar a remuneração dos sócios como despesa operacional. Esse registro impacta diretamente no resultado financeiro, pois reduz o lucro tributável da empresa e ajusta o cálculo de impostos como o IRPJ e CSLL.

Além disso, o correto recolhimento dos impostos sobre o pró-labore evita inconsistências fiscais e facilita a declaração do Imposto de Renda da Pessoa Física dos sócios, tornando o processo mais simples e transparente.

Conhecer essas informações é fundamental para a correta gestão do pró-labore, tanto para manter as finanças da empresa em ordem quanto para cumprir com as exigências legais.

Diferença entre pró-labore e retirada de lucros na declaração

Característica de cada tipo de rendimento

Ao entender como declarar pró-labore no IRPF, é essencial distinguir esse tipo de rendimento da retirada de lucros. O pró-labore é a remuneração paga aos sócios e administradores pelo trabalho efetivamente realizado na empresa. Funciona como um salário, possuindo encargos trabalhistas e previdenciários. Por outro lado, a retirada de lucros corresponde à distribuição dos resultados financeiros da empresa, ou seja, o que sobra após a apuração dos ganhos e o pagamento dos impostos. Essa distribuição não é considerada remuneração pelo trabalho, mas sim retorno de investimento.

Impacto fiscal de pró-labore e retirada de lucros

Outro ponto importante para quem busca saber como declarar pró-labore no IRPF é compreender as diferenças na tributação. O pró-labore está sujeito à incidência de INSS e Imposto de Renda Retido na Fonte (IRRF) na fonte, e o valor pago deve constar na declaração como rendimento tributável, integrando a base para cálculo do imposto devido.

Já a retirada de lucros é isenta de Imposto de Renda para pessoa física, desde que respeitados os limites legais e que a empresa esteja em dia com suas obrigações fiscais. Isso porque o lucro já sofreu tributação na esfera da pessoa jurídica, dependendo do regime tributário adotado (Simples Nacional, Lucro Presumido ou Lucro Real).

Qual optar para sua empresa

Na prática, a escolha entre pró-labore e retirada de lucros deve ser feita com cautela, considerando a situação financeira da empresa e o perfil do sócio. O pró-labore garante uma remuneração formal, facilitando a comprovação de renda para financiamentos e previdência social, mas implica custos adicionais com encargos. Já a retirada de lucros é vantajosa por ser isenta de IRPF, porém é importante que haja lucro efetivo na empresa para evitar problemas com o fisco.

Saber como declarar pró-labore no IRPF corretamente ajuda a evitar erros que podem resultar em multas ou autuações. Além disso, equilibrar a remuneração entre pró-labore e lucros pode otimizar a carga tributária e a saúde financeira do negócio.

Principais cuidados na hora de declarar pró-labore no Imposto de Renda

Declarar o pró-labore no Imposto de Renda Pessoa Física (IRPF) requer atenção especial para evitar erros que podem gerar problemas com o fisco. Como um dos pontos cruciais para micro e pequenas empresas, entender os cuidados na declaração garante uma gestão financeira mais segura e evita multas ou autuações futuras.

Preencher corretamente os campos obrigatórios

Ao fazer a declaração do pró-labore, é fundamental preencher corretamente os campos específicos no programa da Receita Federal. O valor recebido deve ser informado na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”. Nesta seção, o contribuinte deve inserir o CNPJ da empresa, o nome da fonte pagadora e o valor bruto recebido.

Evitar erros nessa etapa ajuda a manter a consistência das informações e facilita a cruzamento de dados pela Receita. Informações incompletas ou incorretas podem levar a pedidos de esclarecimento ou até penalidades.

Declarar o valor correto recebido

Um dos cuidados essenciais é declarar o valor exato do pró-labore recebido durante o ano-calendário. É importante lembrar que o pró-labore é a remuneração registrada pelo trabalho do sócio na empresa e, portanto, deve estar de acordo com o que foi efetivamente pago e declarado pela empresa.

Lembrando que o pró-labore é diferente da retirada de lucros, que geralmente é isenta de IRPF. Declarar valores diferentes pode desencadear inconsistências fiscais e aumentar o risco de fiscalização.

Manter documentação de respaldo

Para facilitar a declaração e eventuais comprovações futuras, o empreendedor deve guardar documentos que comprovem o pagamento do pró-labore, como contratos sociais, comprovantes de pagamento, recibos e demonstrativos contábeis.

Esses documentos servem como respaldo em caso de dúvidas da Receita Federal e ajudam a comprovar a regularidade da remuneração recebida.

Regularidade na declaração anual

Outro ponto imprescindível é manter a regularidade na entrega da declaração do IRPF todos os anos, sempre respeitando o prazo estipulado pela Receita Federal. A falta de declaração ou a entrega fora do prazo podem acarretar multas e complicações fiscais.

Além disso, declarar o pró-labore de forma consistente e anual reforça a conformidade fiscal da empresa e do sócio, contribuindo para a credibilidade frente ao mercado e instituições financeiras.

Seguindo esses principais cuidados, o processo de como declarar pró-labore no IRPF torna-se mais tranquilo e seguro, garantindo que a empresa e seus sócios cumpram suas obrigações fiscais corretamente. Em seguida, abordaremos os detalhes específicos sobre os documentos necessários para uma declaração eficiente.

Como a Instacont pode ajudar na declaração de pró-labore e na contabilidade digital

Declarar o pró-labore no IRPF pode parecer complexo para muitos micro e pequenos empresários, especialmente quando se tenta entender todas as obrigações fiscais envolvidas. A Instacont surge como uma solução digital e humanizada, focada em simplificar esse processo, garantindo que você realize a declaração corretamente e evite problemas com o fisco.

Atendimento online e humanizado para ME e microempresas

Um dos grandes diferenciais da Instacont é seu atendimento totalmente online, pensado para acompanhar micro e pequenas empresas em cada etapa do processo contábil. Com uma abordagem humanizada, nossos especialistas esclarecem dúvidas sobre como declarar pró-labore no IRPF de forma clara e personalizada, alinhando o serviço às necessidades reais do negócio.

Assim, você recebe orientações detalhadas para manter sua documentação em dia e realizar a declaração sem erros, tudo sem precisar sair de casa. Isso torna o contato com a contabilidade mais ágil e eficiente, ideal para empreendedores que buscam praticidade sem perder o suporte especializado.

Serviços para abertura, regularização e fechamento de CNPJ

A Instacont não se limita apenas ao suporte da declaração de pró-labore. Também oferecemos serviços essenciais para a gestão do seu CNPJ, como abertura, regularização e fechamento. Esses processos são fundamentais para assegurar que o registro da sua empresa esteja sempre atualizado, facilitando as obrigações fiscais, inclusive a declaração do IRPF relacionada à remuneração dos sócios.

Suporte para migrar de MEI para ME

A transição de MEI para Microempresa (ME) traz mudanças importantes nas obrigações fiscais e contábeis, incluindo a forma de declarar o pró-labore. A Instacont auxilia nesse processo de migração, orientando sobre as melhores práticas para manter a conformidade com as regras do fisco e garantindo que você compreenda todos os passos para declarar corretamente sua remuneração.

Facilidade na troca de contador e regularização de pendências

Se você deseja trocar de contador ou precisa regularizar pendências fiscais, a Instacont atua para tornar essa transição suave e segura. Ao centralizar todas as informações importantes para como declarar pró-labore no IRPF e outros procedimentos contábeis, evitamos erros comuns que podem comprometer suas finanças e a saúde do seu negócio.

Com processos transparentes e acompanhamento constante, garantimos que a sua contabilidade digital esteja sempre atualizada, completa e pronta para o cumprimento de todas as exigências legais de forma simples e eficiente.

Perguntas frequentes sobre declaração do pró-labore no IRPF

Posso declarar pró-labore mesmo sem retirar?

Sim, é possível declarar pró-labore mesmo que o sócio não tenha efetuado a retirada efetiva do valor durante o ano. O pró-labore é a remuneração pelo trabalho exercido na empresa e deve ser registrado contabilmente, independentemente de ter sido sacado ou não. Na declaração do IRPF, a Receita Federal entende como base o valor que foi contabilizado como pró-labore, pois ele impacta diretamente nos impostos devidos, como o INSS e o IR sobre pessoa física.

Por isso, mesmo que você não tenha recebido fisicamente o pró-labore, deve informar o valor registrado. Isso evita inconsistências e possíveis autuações fiscais. Uma dica importante é manter o controle financeiro e documental organizado para justificar esses valores no momento da declaração.

Como declarar pró-labore pago em outra empresa?

Quando o sócio recebe pró-labore de mais de uma empresa, é fundamental declarar corretamente todos os valores no Imposto de Renda Pessoa Física. Nesse caso, o total recebido em todas as fontes deve ser somado e informado na ficha de “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”.

Além disso, cada empresa deve emitir o informe de rendimentos com os valores pagos, que serão usados para preencher o IRPF. Garantir que todas as informações estejam corretas evita problemas de malha fina.

Se você está migrando de MEI para ME e já tem pró-labore em outra empresa, preste atenção em manter os documentos atualizados e consulte um contador para orientações específicas sobre esse processo.

O que fazer em caso de atraso na declaração?

O atraso na entrega da declaração do IRPF pode gerar multas e complicações junto à Receita Federal. Se você perdeu o prazo, o ideal é enviar o quanto antes para minimizar os impactos financeiros.

Ao declarar o pró-labore com atraso, certifique-se de que todos os documentos e comprovantes estejam organizados para evitar erros que possam levar a autuações. O pagamento da multa é calculado com base no tempo de atraso e pode ser parcelado.

Para micro e pequenas empresas, contar com um serviço de contabilidade digital como a Instacont é uma excelente forma de manter os prazos em dia e receber um atendimento personalizado. Assim, você evita problemas futuros e garante que sua declaração do pró-labore no IRPF seja feita de forma correta e tranquila.