Para milhões de Microempreendedores Individuais (MEIs) em todo o Brasil, a chegada do período de declaração do Imposto de Renda Pessoa Física (IRPF) sempre gera dúvidas. Afinal, as regras para quem possui um CNPJ ativo, mesmo que simplificado, têm particularidades importantes que não podem ser ignoradas. Muitos acreditam que a Declaração Anual do Simples Nacional (DASN-SIMEI) é a única obrigação, mas a realidade é que o MEI também pode precisar prestar contas ao Leão como pessoa física.

Entender corretamente suas obrigações fiscais é crucial para evitar multas, cair na malha fina ou ter problemas futuros com a Receita Federal. Você sabe, por exemplo, como separar o que é rendimento da empresa do que é seu lucro pessoal? Ou quais são os documentos essenciais para preencher tudo sem erros?

Este guia foi elaborado para descomplicar exatamente isso. Vamos esclarecer de forma prática e detalhada como declarar MEI no IRPF, cobrindo desde a identificação de quem realmente precisa declarar até o passo a passo para o preenchimento correto das informações. Prepare-se para compreender as nuances entre a declaração do seu CNPJ e a sua declaração pessoal, organizar a documentação necessária e aprender as melhores práticas para garantir que sua situação fiscal esteja sempre em dia, com tranquilidade e segurança. Siga conosco e desvende de uma vez por todas essa importante etapa.

Quem é Obrigado a Declarar MEI no IRPF

A dúvida sobre a obrigatoriedade de como declarar MEI no IRPF é comum, mas a resposta não é tão complexa quanto parece. Embora o Microempreendedor Individual tenha uma declaração específica para seu CNPJ (a DASN-SIMEI), a pessoa física por trás do MEI também pode precisar acertar as contas com a Receita Federal.

É crucial entender que a declaração do seu negócio e a sua declaração pessoal são entidades distintas, com propósitos e regras diferentes. Este entendimento é o primeiro passo para garantir a conformidade fiscal e evitar problemas futuros.

Diferença entre Declaração de MEI e Declaração Pessoa Física

A declaração do MEI, conhecida como Declaração Anual do Simples Nacional (DASN-SIMEI), refere-se exclusivamente ao faturamento bruto da sua empresa. Ela informa à Receita Federal a receita total da sua atividade empresarial, sem considerar lucros ou despesas.

Já a Declaração de Imposto de Renda Pessoa Física (DIRPF) é sua obrigação como indivíduo. Nela, você declara todos os seus rendimentos, sejam eles provenientes do seu MEI (apenas a parcela tributável do lucro), de outros empregos, aluguéis, investimentos, entre outros. É aqui que você informa o que, de fato, se tornou seu lucro pessoal e está sujeito à tributação como pessoa física.

Muitos MEIs confundem as duas, pensando que a DASN-SIMEI substitui a DIRPF. No entanto, são obrigações complementares. A DASN-SIMEI é sobre o faturamento do CNPJ; a DIRPF é sobre a sua renda como CPF.

Critérios de Obrigatoriedade para MEIs

Para saber se você, como pessoa física que é MEI, precisa declarar o IRPF, deve-se considerar os mesmos critérios de qualquer outro contribuinte. A declaração do MEI só é obrigatória para a pessoa física se um ou mais dos seguintes pontos forem atendidos:

- Recebeu rendimentos tributáveis (salários, aluguéis, pró-labore e a parcela tributável do lucro do MEI) cuja soma anual foi superior ao limite estabelecido pela Receita Federal para o ano-calendário.

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte (como poupança, algumas indenizações ou a parcela isenta do lucro do MEI) cuja soma anual foi superior ao limite determinado.

- Obteve ganho de capital na alienação de bens ou direitos, ou realizou operações em bolsas de valores, de mercadorias, de futuros e assemelhadas.

- Possuía bens ou direitos, inclusive terra nua, de valor total superior ao limite patrimonial em 31 de dezembro do ano-calendário.

- Passou à condição de residente no Brasil em qualquer mês e nessa condição encontrava-se em 31 de dezembro do ano-calendário.

É importante ressaltar que a parcela do lucro do MEI que excede o percentual de isenção (8% para comércio, 16% para transporte, 32% para serviços) é considerada rendimento tributável e deve ser somada aos demais rendimentos. Mesmo que o faturamento do seu MEI não atinja o limite do Simples Nacional, seus rendimentos pessoais podem exigir a declaração.

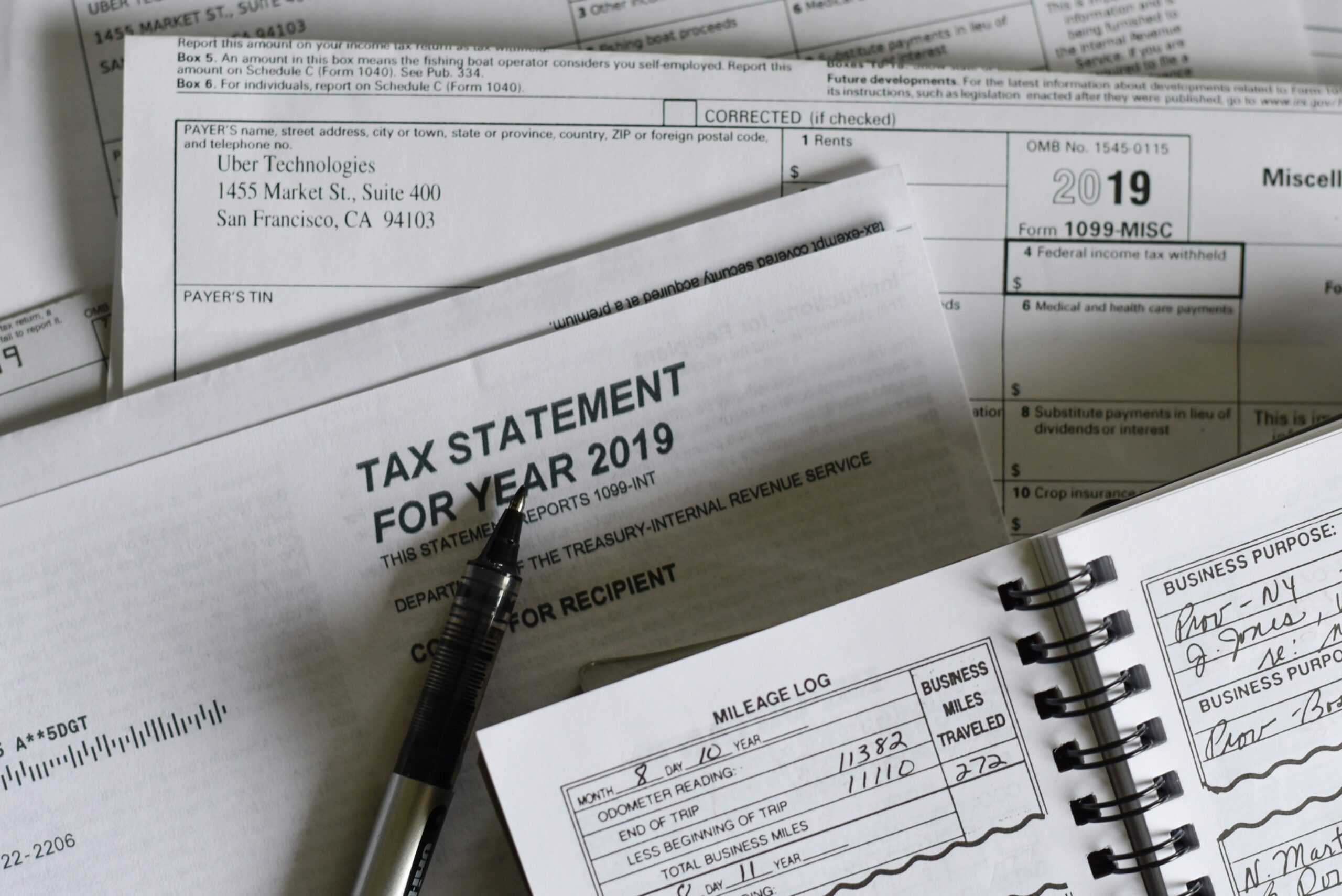

Documentos Necessários para Declarar MEI

Declarar o MEI no Imposto de Renda Pessoa Física (IRPF) exige organização e a coleta de uma série de documentos essenciais. Ter toda a papelada em mãos antes de iniciar o preenchimento da declaração simplifica o processo, evita erros e garante que você cumpra suas obrigações fiscais corretamente. A separação clara entre as finanças da sua empresa e as suas finanças pessoais é o primeiro passo para o sucesso ao como declarar MEI no IRPF.

Informes de Rendimentos e DASN-SIMEI

O primeiro conjunto de documentos que você precisa reunir inclui os informes de rendimentos e a declaração anual da sua empresa. São eles:

- DASN-SIMEI (Declaração Anual do Simples Nacional para o Microempreendedor Individual): Esta é a declaração do faturamento bruto da sua pessoa jurídica no ano-calendário. Embora seja uma obrigação do CNPJ, ela é fundamental para determinar a parcela dos seus rendimentos como pessoa física que será tributada.

- Informes de Rendimentos Pessoa Física: Reúna todos os informes referentes à sua pessoa física. Isso inclui, por exemplo, informes de salários (se você teve outro emprego CLT), aposentadoria, pensões, aluguéis recebidos, rendimentos de aplicações financeiras, e qualquer outro pró-labore ou distribuição de lucros que você tenha recebido de outras fontes.

- Extratos Bancários: Mantenha os extratos da sua conta PJ e PF. Eles são importantes para comprovar movimentações e, se necessário, ajudar a calcular a parcela tributável do seu lucro.

Comprovantes de Receitas e Despesas

Para determinar o lucro líquido do seu MEI e, consequentemente, a parte que será tributada no seu IRPF, é crucial ter os comprovantes de tudo o que entrou e saiu da sua empresa. Estes documentos são a base para o cálculo do rendimento isento e do rendimento tributável:

- Comprovantes de Receitas: Guarde todas as notas fiscais (de serviços e/ou produtos) emitidas pela sua empresa. Além disso, mantenha recibos, contratos e extratos que demonstrem os valores recebidos pelas suas atividades como MEI.

- Comprovantes de Despesas: Embora o MEI não deduza despesas na DASN-SIMEI, documentar os gastos da sua empresa é vital para apurar o lucro real. Isso inclui notas fiscais de compra de mercadorias para revenda, insumos, matéria-prima, aluguel do ponto comercial, contas de água, luz, internet (se da empresa), folha de pagamento de funcionários (se houver) e outros gastos operacionais.

A correta separação e organização desses comprovantes permitirá calcular com precisão o seu lucro do MEI, definindo o que é isento e o que precisa ser declarado como rendimento tributável na sua declaração de pessoa física.

Passo a Passo para Declarar MEI no IRPF

Declarar o MEI no Imposto de Renda Pessoa Física (IRPF) pode parecer complexo, mas seguindo um passo a passo organizado, você garante que todas as informações sejam preenchidas corretamente.

O ponto chave é entender a diferença entre o faturamento da sua empresa e o lucro que você de fato obteve como pessoa física. Isso é fundamental para evitar problemas com a Receita Federal ao declarar o MEI no IRPF.

Como Calcular o Lucro do MEI para o IRPF

Antes de tudo, é preciso calcular o seu lucro real como MEI, que será dividido em uma parte isenta de imposto e outra tributável. Não confunda a receita bruta da sua empresa com o seu lucro pessoal.

A Receita Federal estabelece percentuais de presunção de lucro para cada tipo de atividade, que são considerados isentos de Imposto de Renda:

- 8% da receita bruta para comércio, indústria e transporte de cargas.

- 16% da receita bruta para transporte de passageiros.

- 32% da receita bruta para serviços em geral.

Para determinar a parcela isenta, multiplique sua receita bruta anual pelo percentual correspondente à sua atividade. Por exemplo, se você é um prestador de serviços com R$ 50.000,00 de receita, sua parcela isenta é de 32% sobre esse valor.

O valor que excede essa parcela isenta é considerado seu lucro tributável, sobre o qual incidirá o IRPF. Se você mantém um livro-caixa e comprova todas as suas despesas, pode deduzir os gastos para calcular um lucro tributável menor.

Caso contrário, o valor tributável será a diferença entre a receita bruta total e a parcela isenta. Manter um registro financeiro detalhado de receitas e despesas é crucial para uma declaração precisa.

Preenchendo a Ficha de Rendimentos Isentos

Com o lucro já calculado e a parcela isenta identificada, o próximo passo é transferir essa informação para a sua Declaração de Imposto de Renda Pessoa Física. É aqui que muitos MEIs têm dúvidas.

A parcela do seu lucro que é considerada isenta de IRPF deve ser lançada na ficha “Rendimentos Isentos e Não Tributáveis”. Dentro dessa ficha, procure pelo código “13 – Rendimento de sócio ou titular de microempresa ou empresa de pequeno porte do Simples Nacional”.

Informe o valor correspondente à sua parcela isenta nesse campo. É vital preencher corretamente para que o Fisco entenda a origem do seu rendimento e não cobre impostos indevidos sobre essa parte do seu lucro.

Se houver uma parcela tributável, ou seja, o lucro que excede a presunção e suas despesas comprovadas, essa deverá ser declarada na ficha de “Rendimentos Tributáveis Recebidos de Pessoa Jurídica” (se tiver contabilidade formal) ou diretamente em “Rendimentos Tributáveis Recebidos de Pessoa Física/Exterior” (se não tiver contabilidade). A maioria dos MEIs sem contabilidade formal informará o excedente na ficha de Rendimentos Tributáveis Recebidos de PJ, utilizando o próprio CNPJ como fonte pagadora.

Dicas Importantes para Evitar Erros na Declaração

Declarar o Imposto de Renda como MEI exige atenção e conformidade com a Receita Federal. Pequenos descuidos podem gerar problemas futuros. Para assegurar uma declaração tranquila e precisa, siga estas orientações essenciais:

- Mantenha Finanças Separadas: Use contas bancárias distintas para suas movimentações de MEI e despesas pessoais. Essa separação é crucial para identificar claramente os rendimentos da empresa e seu lucro.

- Organize a Documentação: Reúna comprovantes de despesas e receitas do CNPJ, notas fiscais, extratos da conta MEI e o recibo da DASN-SIMEI. Tenha também seus documentos pessoais e outros comprovantes de rendimentos.

- Calcule Lucro Isento e Tributável: O MEI possui uma parcela do faturamento isenta de imposto (percentual de presunção: 8% comércio, 16% transporte, 32% serviços). Apenas o valor que excede essa parcela será considerado rendimento tributável para a pessoa física.

- Use as Fichas Corretas: Informe a parcela isenta do lucro na ficha de “Rendimentos Isentos e Não Tributáveis”. A parte tributável (pró-labore ou lucro excedente) deve ser declarada na ficha de “Rendimentos Tributáveis Recebidos de Pessoa Jurídica” ou similar.

- Verifique Critérios de Obrigatoriedade: Além do faturamento do MEI (até R$ 81.000,00 anuais), seus rendimentos totais como pessoa física (incluindo o lucro tributável do MEI, salários, aluguéis) podem te obrigar a declarar IRPF. Conheça todos os critérios.

- Revise Antes de Enviar: Dedique um tempo para uma revisão minuciosa. Cheque dados, valores e se tudo corresponde à sua documentação. A ferramenta de “Verificar Pendências” do programa da Receita Federal é sua aliada.

- Considere Ajuda Profissional: Em caso de dúvidas ou situações complexas, um contador pode ser fundamental. Ele garantirá a correção e otimização da sua declaração, evitando erros e preocupações futuras.

Seguir estas orientações simplifica o processo de como declarar MEI no IRPF, minimizando os riscos de cair na malha fina e garantindo sua tranquilidade.

Consequências de Não Declarar MEI Corretamente

Deixar de declarar o MEI no Imposto de Renda Pessoa Física (IRPF) ou preencher a declaração de forma incorreta pode trazer sérias complicações para o microempreendedor. É comum a crença de que apenas a Declaração Anual do Simples Nacional (DASN-SIMEI) é suficiente, mas a realidade é que as obrigações fiscais do MEI se dividem entre a pessoa jurídica e a pessoa física, com particularidades importantes.

A omissão ou o preenchimento inadequado das informações da declaração de IRPF pode gerar multas e juros, que são aplicados automaticamente pela Receita Federal sobre o imposto devido ou por atraso na entrega. Essas penalidades podem impactar diretamente suas finanças, transformando uma simples desatenção em um custo considerável.

Além das multas, um dos riscos mais significativos é cair na malha fina. Quando a sua declaração é retida para uma análise mais detalhada, será exigida a comprovação das informações prestadas, o que pode atrasar sua restituição e gerar bastante dor de cabeça. A Receita Federal possui ferramentas sofisticadas para cruzar dados e identificar quaisquer inconsistências entre suas receitas e despesas declaradas.

As consequências vão além das finanças pessoais. A irregularidade fiscal do MEI como pessoa física pode, em casos extremos, impactar diretamente o seu CNPJ. Isso pode levar à inaptidão do Cadastro Nacional de Pessoas Jurídicas, impedindo-o de emitir notas fiscais, acessar linhas de crédito específicas para MEI ou até mesmo participar de licitações públicas. Mais grave ainda, a inadimplência pode resultar na perda de benefícios previdenciários, como auxílio-doença, salário-maternidade e aposentadoria, que são pilares de segurança para o microempreendedor.

Adicionalmente, um CPF com pendências fiscais pode sofrer diversas restrições em sua vida civil e financeira. Você pode enfrentar dificuldades para obter empréstimos, financiamentos, abrir novas contas bancárias, renovar passaporte ou até mesmo participar de concursos públicos. A Receita Federal pode, inclusive, registrar o contribuinte em cadastros de inadimplência, comprometendo sua credibilidade no mercado.

Para evitar todos esses transtornos, é crucial compreender e cumprir corretamente as exigências sobre declarar MEI no IRPF. Manter sua situação fiscal em dia é uma medida preventiva essencial que garante tranquilidade e segurança para você e seu negócio.

Perguntas Frequentes sobre Declaração de MEI no IRPF

A declaração do Imposto de Renda Pessoa Física (IRPF) é um momento que naturalmente levanta diversas questões para o Microempreendedor Individual (MEI). Entender as particularidades da sua situação fiscal é fundamental para evitar erros e garantir a conformidade com a Receita Federal. Vamos esclarecer as dúvidas mais comuns sobre como declarar MEI no IRPF de forma correta e simplificada.

Primeiramente, muitos se perguntam se o MEI é sempre obrigado a declarar o IRPF. A resposta é que a obrigatoriedade não decorre de ser MEI em si, mas sim de atender aos critérios gerais de obrigatoriedade estabelecidos para qualquer pessoa física. Isso inclui o limite de rendimentos tributáveis, bens e direitos, operações em bolsa de valores, entre outros. Portanto, mesmo sendo MEI, você deve verificar se se enquadra em alguma dessas condições.

Outro ponto que frequentemente gera confusão é a diferença entre a Declaração Anual do Simples Nacional para o MEI (DASN-SIMEI) e a Declaração de IRPF. A DASN-SIMEI é uma obrigação da sua pessoa jurídica, onde você informa o faturamento bruto anual da sua empresa. Já a Declaração de IRPF é a sua prestação de contas como pessoa física, na qual você detalha todos os seus rendimentos, incluindo o lucro obtido como MEI, despesas dedutíveis, bens e direitos. Elas são declarações distintas e complementares.

Para calcular o valor do seu lucro MEI a ser declarado no IRPF, é preciso apurar o faturamento bruto anual e deduzir uma parcela isenta, presumida por lei. Este percentual varia conforme a atividade: 8% para comércio e indústria, 16% para transporte de passageiros e 32% para prestadores de serviços. O valor que excede essa parcela isenta, após a comprovação de despesas operacionais da empresa, é considerado lucro tributável e deve ser informado na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica” do programa da Receita Federal.

Para organizar sua declaração de IRPF, tenha em mãos alguns documentos essenciais. A DASN-SIMEI do ano-calendário que será declarado é crucial para comprovar seu faturamento. Além disso, um controle financeiro detalhado de todas as receitas e despesas da sua empresa, como um livro-caixa, é indispensável para calcular o lucro tributável. Não se esqueça também dos seus documentos pessoais e dos comprovantes de outros rendimentos e despesas da sua vida como pessoa física.