Solicitar crédito bancário pode ser um momento decisivo para liberar o potencial de crescimento da sua micro ou pequena empresa. Saber como se preparar para pedir crédito bancário é fundamental para aumentar suas chances de aprovação e conquistar condições financeiras melhores. Um planejamento cuidadoso e conhecimento sobre os passos necessários fazem toda a diferença para que esse processo seja mais tranquilo e eficiente. Ao longo deste artigo, você vai descobrir estratégias práticas, entender a documentação essencial, e aprender como contar com um atendimento humanizado para facilitar sua jornada, mesmo de forma totalmente online. Com as informações certas, o caminho para obter o crédito que seu negócio precisa fica muito mais claro e seguro.

Introdução: Entendendo a importância de estar preparado para solicitar crédito bancário

Solicitar crédito bancário pode ser o passo que sua micro ou pequena empresa precisa para crescer, investir em novos equipamentos ou regularizar suas finanças. No entanto, antes de buscar um empréstimo ou financiamento, é essencial compreender o que esse processo envolve e, principalmente, como se preparar para pedir crédito bancário de maneira eficiente. Estar bem preparado aumenta as chances de aprovação, evita surpresas desagradáveis e possibilita negociar melhores condições.

O que significa pedir crédito bancário

Pedir crédito bancário nada mais é do que solicitar um valor em dinheiro junto a uma instituição financeira, com o compromisso de devolvê-lo em parcelas, acrescidas de juros e encargos. Para micro e pequenas empresas, esse recurso é muitas vezes fundamental para manter o caixa em dia, expandir operações ou enfrentar momentos de instabilidade. Porém, o banco precisa avaliar o risco dessa operação, analisando a capacidade de pagamento e a saúde financeira do negócio.

Por que a preparação faz diferença para micro e pequenas empresas

Não basta apenas procurar um banco e pedir o crédito; a preparação adequada pode ser decisiva para o sucesso da solicitação. Muitas micro e pequenas empresas esbarram na negativa ou nas condições pouco vantajosas porque não apresentam documentos organizados, histórico financeiro claro ou planejamento adequado. A preparação inclui:

- Organizar toda a documentação necessária, como comprovantes fiscais e contábeis;

- Ter as finanças da empresa controladas e atualizadas;

- Elaborar um plano de uso do crédito, demonstrando para o banco o propósito do empréstimo;

- Revisar o histórico cadastral e regularizar eventuais pendências fiscais ou tributárias;

- Entender as opções de crédito disponíveis para o seu perfil.

Esses cuidados mostram ao banco que seu negócio é confiável e está preparado para honrar o compromisso, aumentando as chances de aprovação e melhores taxas.

Como um escritório de contabilidade digital pode ajudar nesse processo

Contar com o apoio de um escritório de contabilidade digital, como a instacont.com.br, é uma vantagem para quem quer saber como se preparar para pedir crédito bancário. Esse tipo de serviço oferece atendimento personalizado, totalmente online e humanizado, focado nas necessidades das micro e pequenas empresas.

Além de manter a documentação fiscal e contábil em dia, o escritório ajuda a:

- Regularizar pendências que podem impedir a aprovação do crédito;

- Orientar sobre a melhor estrutura empresarial, como a migração de MEI para ME, quando necessário;

- Fornecer relatórios e demonstrativos financeiros claros para apresentar ao banco;

- Acompanhar o processo de solicitação, oferecendo suporte para esclarecer dúvidas;

- Facilitar a troca de contador, garantindo continuidade e qualidade no atendimento.

Esse suporte reduz burocracias e simplifica o caminho para obter o crédito necessário, dando mais segurança e confiança para o empreendedor.

Com esses pontos em mente, fica claro que estar bem preparado é a base para uma solicitação de crédito bancário mais segura e eficaz. Agora, vamos explorar quais são as etapas práticas para organizar essa preparação de forma detalhada.

Passos iniciais para se preparar para pedir crédito bancário

Solicitar crédito bancário é uma etapa estratégica para o crescimento da sua micro ou pequena empresa, mas exige preparo e cuidado. Saber como se preparar para pedir crédito bancário faz toda a diferença para aumentar as chances de aprovação e garantir condições financeiras mais favoráveis. O processo começa muito antes do pedido formal, com uma análise cuidadosa da situação da empresa e a organização dos documentos essenciais.

Avaliação da saúde financeira da empresa

Um dos primeiros passos para se preparar para pedir crédito bancário é fazer uma avaliação completa da saúde financeira do seu negócio. Isso inclui revisar receitas, despesas, lucro líquido e fluxo de caixa. Entender esses indicadores ajuda a identificar a real capacidade de pagamento e a definir o valor do crédito que pode ser solicitado sem comprometer a estabilidade da empresa.

- Fluxo de caixa: Analise entradas e saídas para garantir que haverá recursos para honrar o compromisso financeiro.

- Endividamento atual: Conheça o nível de endividamento para evitar solicitar um valor que torne o negócio insolvente.

- Margem de lucro: Avalie se a margem está adequada para cobrir novas despesas financeiras.

Essa avaliação, muitas vezes associada ao atendimento humanizado oferecido por escritórios de contabilidade digital, auxilia na obtenção de insights sobre a melhor forma de solicitar crédito, evitando surpresas no processo.

Organização de documentos essenciais

O próximo passo para se preparar para pedir crédito bancário é a organização de todos os documentos que o banco exige para análise. Ter a documentação organizada e completa agiliza a aprovação e demonstra profissionalismo.

Entre os principais documentos estão:

- Cópia do contrato social e alterações, se houver;

- Comprovantes de inscrição estadual e municipal;

- Relatórios contábeis atualizados, como balanço patrimonial e demonstração do resultado do exercício (DRE);

- Declaração do Imposto de Renda da empresa e, quando aplicável, do empresário;

- Extratos bancários recentes;

- Certidões negativas de débitos, demonstrando que a empresa está regularizada;

Ter esses documentos organizados ajuda a evitar atrasos e facilita a comunicação, principalmente quando o atendimento é feito de forma online e personalizada, como no serviço oferecido pelo instacont.com.br.

Importância de um planejamento financeiro detalhado

Para garantir que o crédito solicitado seja utilizado da melhor forma, é fundamental elaborar um planejamento financeiro detalhado. Este plano deve contemplar a finalidade do crédito, a estimativa de retorno e o impacto no fluxo de caixa.

Um planejamento bem estruturado permite:

- Definir quanto de crédito é realmente necessário;

- Estabelecer prazos adequados para pagamento, de acordo com a capacidade da empresa;

- Demonstrar aos bancos que a empresa tem controle e visão clara sobre o uso dos recursos;

- Evitar empréstimos desnecessários ou em valores maiores do que o necessário.

Além disso, contar com o suporte especializado de um escritório de contabilidade digital ajuda a construir esse planejamento com assertividade, tornando o processo de solicitar crédito bancário mais seguro e eficiente.

Documentação necessária para solicitar o crédito

Entender quais documentos são exigidos na hora de pedir crédito bancário é um passo crucial para garantir que sua solicitação seja analisada com mais agilidade e aumente suas chances de aprovação. Saber exatamente o que preparar evita atrasos e dúvidas que podem comprometer o processo.

Para micro e pequenas empresas, a documentação costuma ser dividida em três grupos principais: documentos pessoais do empresário, documentos da empresa e comprovantes financeiros e declarações fiscais. Cada um desses grupos tem um papel importante na análise do crédito, pois ajudam o banco a avaliar a capacidade de pagamento e a regularidade do negócio.

Documentos pessoais do empresário

O banco precisa conhecer quem está por trás do pedido de crédito, por isso são solicitados documentos básicos do responsável, tais como:

- CPF e RG ou outro documento oficial com foto;

- Comprovante de residência recente (geralmente dos últimos 90 dias);

- Certidões negativas de débitos, quando aplicável;

- Cadastro em órgãos como Serasa ou SPC pode ser consultado para análise de crédito.

Ter esses documentos em ordem demonstra transparência e comprometimento, facilitando o atendimento humanizado e online, mesmo para quem está dando os primeiros passos como empresário.

Documentos da empresa (CNPJ, contratos, declarações)

Além dos documentos pessoais, o histórico legal da empresa é fundamental para o banco entender a natureza e a situação do negócio. Entre os principais documentos exigidos, destacam-se:

- Cópia do Certificado de Cadastro do CNPJ atualizado;

- Contrato social ou alteração contratual que comprove a constituição e os sócios da empresa;

- Alvarás e licenças necessárias para o funcionamento do negócio;

- Declaração de enquadramento tributário, especialmente importante para quem migrou de MEI para ME;

- Comprovante de regularidade junto à Receita Federal e à Junta Comercial.

Ter essa documentação organizada minimiza o risco de pendências que possam impedir a aprovação do crédito e facilita a troca de contador, caso seja necessário durante o processo.

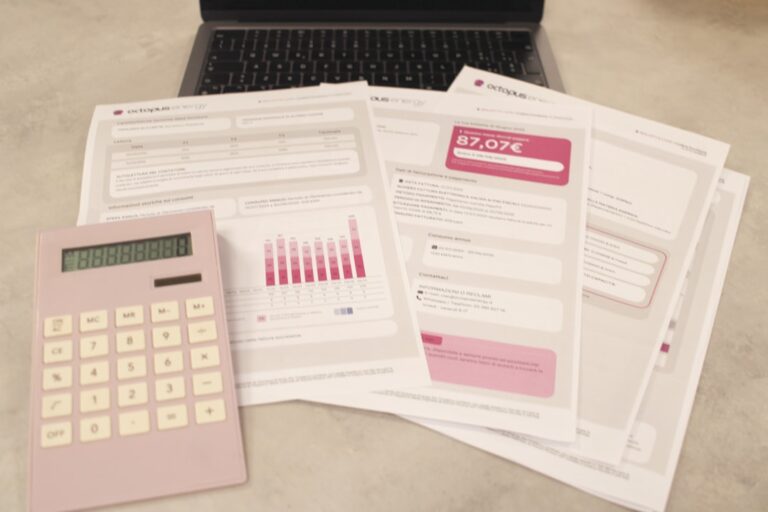

Comprovantes financeiros e declarações fiscais

Por fim, a análise do crédito depende fortemente da saúde financeira da empresa, o que torna imprescindível a apresentação de documentos que comprovem movimentações e pagamentos regulares. Entre os documentos comumente exigidos estão:

- Extratos bancários dos últimos meses que comprovem o fluxo de caixa;

- Declarações do Imposto de Renda da empresa;

- Declarações fiscais, como o DAS para quem é MEI, ou o SPED para empresas maiores;

- Demonstrativos financeiros, balanços ou balanços simplificados atualizados;

- Comprovantes de pagamento de tributos e encargos sociais.

Reunir essa documentação contribui para uma análise mais transparente e segura, permitindo que você se prepare para pedir crédito bancário com mais confiança, mesmo utilizando ferramentas digitais e com suporte humanizado.

Dicas para melhorar o seu perfil e aumentar as chances de aprovação

Ao se preparar para pedir crédito bancário, um dos fatores mais importantes é apresentar um perfil financeiro confiável e organizado. Para micro e pequenas empresas, isso significa adotar práticas que demonstrem capacidade de pagamento e gestão eficiente, facilitando a aprovação do financiamento. A seguir, confira algumas dicas essenciais para fortalecer seu perfil e tornar seu pedido de crédito mais atrativo para as instituições financeiras.

Regularização de pendências fiscais e contábeis

Manter todas as obrigações fiscais em dia é um passo fundamental para melhorar o seu perfil na hora de solicitar crédito bancário. Pendências tributárias ou contábeis podem gerar restrições que dificultam a aprovação do empréstimo. Para isso, é importante:

- Consultar regularmente o status do seu CNPJ e certidões negativas;

- Regularizar qualquer dívida ativa ou pendência fiscal junto à Receita Federal, estadual ou municipal;

- Organizar os documentos contábeis com auxílio de um contador de confiança, garantindo que as demonstrações financeiras estejam corretas e atualizadas.

A contabilidade digital, como a oferecida pela Instacont, pode simplificar esse processo, evitando falhas e assegurando que sua empresa esteja sempre em conformidade.

Geração de fluxo de caixa positivo

Um fluxo de caixa saudável mostra ao banco que seu negócio tem equilíbrio entre receitas e despesas, e que poderá arcar com as parcelas do crédito solicitado. Para fortalecer esse aspecto, considere:

- Fazer um planejamento financeiro detalhado, controlando entradas e saídas de recursos;

- Reduzir despesas desnecessárias e otimizar custos operacionais;

- Aumentar a receita com estratégias de vendas ou diversificação de produtos e serviços;

- Registrar corretamente todas as movimentações financeiras para ter uma visão clara da saúde financeira da empresa.

Esses cuidados facilitam a demonstração de solvência diante da instituição financeira, aumentando as chances de aprovação do crédito.

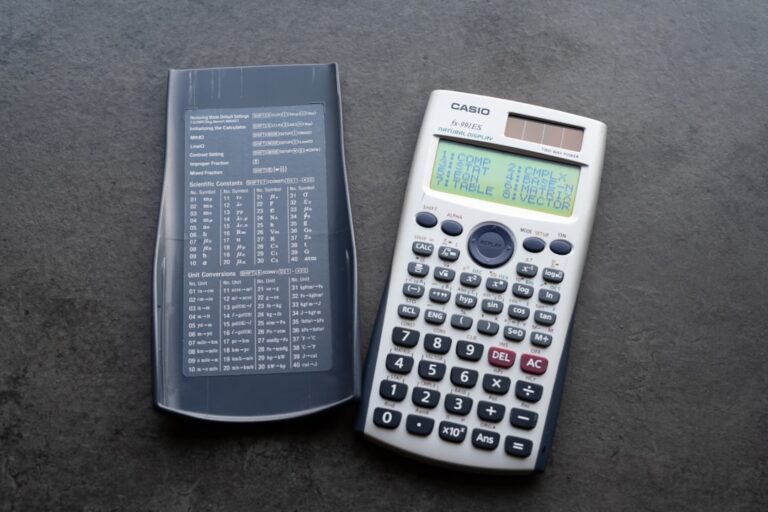

Manutenção de score de crédito saudável

O score de crédito é um indicador importante utilizado pelo banco para avaliar o risco de conceder um empréstimo. Um score alto indica que seu negócio tem histórico positivo de pagamento e confiança no mercado. Para manter um score saudável, recomenda-se:

- Pagar contas e obrigações em dia, evitando atrasos;

- Utilizar o crédito de forma consciente, sem comprometer a capacidade financeira da empresa;

- Consultar regularmente o seu score para identificar possíveis inconsistências ou necessidades de correção;

- Evitar muitas consultas de crédito em curto espaço de tempo, pois isso pode sinalizar instabilidade financeira.

Controlar esses aspectos contribui para que seu perfil seja bem avaliado, facilitando a liberação do crédito desejado.

Preparar o perfil financeiro da empresa com essas práticas é essencial para aumentar suas chances de aprovação ao solicitar crédito bancário. Com a regularização das pendências, fluxo de caixa positivo e um score de crédito saudável, sua micro ou pequena empresa estará mais bem posicionada para conquistar as melhores condições de financiamento.

Como escolher o melhor tipo de crédito para a sua empresa

Ao aprender como se preparar para pedir crédito bancário, uma das etapas mais importantes é identificar qual tipo de crédito é o mais adequado para a sua micro ou pequena empresa. A escolha correta impacta diretamente nas condições de pagamento, juros aplicados e na saúde financeira do seu negócio a curto e longo prazo.

Antes de solicitar qualquer linha de crédito, é fundamental analisar o objetivo do recurso. Você pretende fortalecer o capital de giro, investir em equipamentos ou solucionar algum problema específico? Definir claramente o propósito ajuda a direcionar a busca à modalidade que melhor atende às necessidades do seu empreendimento.

Outro ponto crucial é considerar o prazo para pagamento e a capacidade de pagamento mensal. A contratação de um crédito com parcelamento muito curto pode elevar a pressão financeira, enquanto prazos longos podem gerar custos maiores em juros.

Veja alguns fatores que devem guiar sua escolha:

- Objetivo do crédito: capital de giro, investimento ou regularização financeira.

- Montante necessário: o valor adequado evita contratar empréstimos maiores que o necessário.

- Condições de pagamento: prazos, taxas de juros e carência disponíveis.

- Garantias exigidas: algumas modalidades exigem garantias reais ou avalistas, outras não.

- Perfil da empresa: faturamento, tempo de mercado e histórico de crédito.

Além disso, para micro e pequenas empresas, existem linhas de crédito específicas que oferecem vantagens como taxas reduzidas e prazos diferenciados. Por isso, entender as opções disponíveis no mercado e o que cada uma oferece é essencial para evitar custos desnecessários.

O atendimento humanizado, como o oferecido por um escritório de contabilidade digital, pode ser um diferencial decisivo para orientar você nessa escolha. Contar com acompanhamento profissional ajuda a esclarecer dúvidas, analisar propostas e preparar toda a documentação necessária, dando mais segurança ao solicitar o crédito.

Com essas considerações em mente, você estará mais preparado para selecionar o tipo de crédito que realmente corresponde às necessidades da sua empresa, otimizando os benefícios financeiros e facilitando a aprovação pela instituição bancária.

Orientações para solicitar crédito de forma online com atendimento humanizado

Solicitar crédito bancário pode parecer um processo complexo, especialmente para micro e pequenas empresas que buscam formas acessíveis e desburocratizadas. A boa notícia é que, com o avanço da tecnologia e o suporte certo, é possível realizar todo o procedimento de forma online, com um atendimento humanizado que coloca suas necessidades em primeiro lugar.

A principal orientação para quem quer entender como se preparar para pedir crédito bancário é buscar serviços que unam praticidade digital e suporte personalizado. Isso significa contar com profissionais que não apenas auxiliem com a documentação, mas que expliquem cada etapa do processo, tornando tudo mais claro e tranquilo.

Vantagens do atendimento digital para micro e pequenas empresas

O atendimento digital traz diversas vantagens para quem precisa solicitar crédito. Você pode resolver tudo sem sair de casa, o que otimiza seu tempo e reduz custos. Além disso:

- Flexibilidade: A comunicação pode acontecer por chat, vídeo ou telefone, adaptando-se à sua rotina.

- Agilidade: Documentos e informações são compartilhados online, acelerando o processo.

- Transparência: Todas as etapas ficam registradas e disponíveis para acompanhamento.

Esses aspectos são essenciais para micro e pequenas empresas que não dispõem de uma estrutura interna para lidar com burocracias bancárias.

Como a Instacont oferece suporte personalizado

A Instacont.com.br é um escritório de contabilidade digital focado em simplificar a vida dos empresários. Seu diferencial está no atendimento humanizado, que alia tecnologia a uma equipe preparada para orientar você em cada passo do pedido de crédito.

Com a Instacont, além de receber orientações claras sobre os documentos necessários e as melhores práticas para preparar sua empresa financeiramente, você tem um ponto de contato direto para tirar dúvidas e resolver pendências. Isso significa menos incertezas e mais segurança para sua decisão.

O suporte inclui:

- Análise personalizada da sua situação fiscal e financeira;

- Orientação para regularização de pendências que podem impactar a aprovação do crédito;

- Acompanhamento durante todo o processo de solicitação, desde a preparação até o acompanhamento da resposta bancária.

Dicas para um processo sem complicações

Para garantir que seu pedido de crédito bancário seja eficiente e aprovado sem maiores problemas, siga algumas dicas importantes:

- Organize a documentação: mantenha todos os documentos fiscais e contábeis atualizados e digitalizados para envio rápido.

- Conheça seu perfil financeiro: controle seu fluxo de caixa e prepare demonstrativos que mostrem a saúde do negócio.

- Comunique-se claramente: aproveite o atendimento humanizado para esclarecer dúvidas e informar mudanças relevantes.

- Seja transparente: informe pendências ou eventuais dificuldades para que o suporte possa agir preventivamente.

Seguindo essas orientações, o caminho para solicitar crédito de forma online torna-se mais simples e seguro, colocando você mais perto do recurso necessário para impulsionar o crescimento do seu negócio.

O papel do contador na preparação para pedir crédito bancário

Na jornada de como se preparar para pedir crédito bancário, o contador desempenha um papel fundamental para garantir que a empresa esteja organizada e pronta para atender às exigências financeiras. Mais do que apenas cuidar da contabilidade, esse profissional atua como um parceiro estratégico que ajuda micro e pequenas empresas a estruturar suas finanças, documentações e estratégias para aumentar as chances de aprovação do crédito.

Como o contador ajuda na organização financeira

Um dos primeiros passos para solicitar crédito é apresentar uma situação financeira clara e bem estruturada. O contador ajuda a organizar as finanças do negócio, separando contas pessoais das empresariais e classificando receitas e despesas de forma correta. Isso garante que os demonstrativos contábeis reflitam a real saúde financeira da empresa, evitando surpresas negativas durante a análise bancária.

Além disso, o profissional pode auxiliar na gestão do fluxo de caixa, controlando entradas e saídas e prevendo possíveis dificuldades futuras. Com essa organização, o empresário tem um panorama mais claro de sua capacidade de pagamento e pode comprovar ao banco que sua empresa possui sustentabilidade financeira para assumir uma nova dívida.

A importância do contador na documentação e planejamento

Solicitar crédito bancário envolve o envio de diversos documentos, que incluem declarações fiscais, balanços patrimoniais, demonstrativos de resultado e outras comprovações financeiras. O contador garante que toda essa documentação esteja correta, atualizada e em conformidade com a legislação, evitando atrasos e recusas por falha documental.

Outro ponto essencial é o planejamento financeiro, feito com o apoio do contador, que avalia as necessidades reais do negócio e simula cenários para o uso do crédito. Dessa forma, é possível definir o valor ideal a ser solicitado, bem como as condições de pagamento que melhor se encaixam na realidade da empresa.

Consultoria para a escolha do melhor crédito

O mercado financeiro oferece diversas linhas de crédito, cada uma com suas características, taxas de juros e prazos. Um contador experiente pode ajudar a identificar qual tipo de crédito bancário é mais vantajoso para o perfil e momento da empresa, considerando fatores como fluxo de caixa, capacidade de pagamento e objetivos de crescimento.

Além disso, esse profissional pode orientar sobre a documentação específica necessária para cada modalidade, preparar a empresa para negociações e até sugerir alternativas, como financiamentos públicos ou linhas de crédito especiais para micro e pequenas empresas.

Contar com o suporte de um contador humanizado e online, como o oferecido pela instacont.com.br, facilita todo esse processo, tornando o pedido de crédito bancário mais seguro e menos burocrático. Com a orientação especializada, a empresa estará melhor preparada para apresentar seu projeto financeiro, aumentando as chances de sucesso.

Erros comuns ao pedir crédito bancário e como evitá-los

Entender como se preparar para pedir crédito bancário é fundamental para não cometer falhas que podem comprometer a aprovação do empréstimo ou resultar em condições desfavoráveis para a sua empresa. Muitas micro e pequenas empresas acabam esbarrando em erros simples, mas que fazem toda a diferença no momento da solicitação. A seguir, vamos destacar os principais equívocos e como evitá-los para garantir uma experiência mais segura e eficiente.

Falta de preparo e documentação inadequada

Um dos erros mais frequentes é a falta de preparação antes de realizar a solicitação de crédito. Muitas vezes, empresários não organizam toda a documentação necessária, o que causa atrasos ou até a reprovação do pedido. Para evitar isso, é essencial reunir documentos básicos como:

- Contrato social ou ato constitutivo da empresa;

- Comprovantes de endereço da empresa e do proprietário;

- Certidões negativas de débitos federais, estaduais e municipais;

- Declaração de faturamento e extratos bancários recentes;

- Relatórios financeiros atualizados, como fluxo de caixa.

Além disso, busque entender quais documentos específicos o banco solicitante exige, pois isso varia conforme a instituição e a modalidade do crédito. Um preparo detalhado evita perda de tempo e mostra profissionalismo, aumentando as chances de aprovação.

Não considerar as condições e juros do empréstimo

Outro erro comum é focar apenas na aprovação do crédito sem analisar cuidadosamente as condições oferecidas, principalmente as taxas de juros e prazos de pagamento. Muitas micro e pequenas empresas acabam optando pelo primeiro empréstimo que aparece, sem comparar opções, o que pode gerar custos financeiros elevados no futuro.

Para evitar esse problema, avalie sempre:

- Taxa de juros efetiva anual;

- Prazo para pagamento;

- Possibilidade de carência;

- Custos adicionais, como tarifas e seguros;

- Flexibilidade no contrato.

Ter uma visão clara desses elementos permite escolher a alternativa mais vantajosa, garantindo que o crédito seja um instrumento de crescimento, e não um peso financeiro.

Ignorar o aconselhamento profissional

Muitos empresários tentam pedir crédito bancário de forma totalmente independente e acabam ignorando a ajuda de profissionais especializados. Contar com um escritório de contabilidade digital que conheça as especificidades do seu negócio pode facilitar todo o processo, desde a preparação da documentação até a negociação das condições de empréstimo.

Um atendimento humanizado e online, como o oferecido pelo Instacont, oferece suporte personalizado para identificar o tipo de crédito mais adequado às suas necessidades e orientar sobre as melhores práticas para aumentar suas chances de aprovação. Essa orientação é fundamental para evitar erros comuns e garantir que o seu pedido seja preparado com precisão.

Evitar esses erros e saber como se preparar para pedir crédito bancário faz toda a diferença para que sua micro ou pequena empresa conquiste os recursos financeiros necessários com segurança e eficiência.

Considerações finais e próximos passos para garantir sucesso na solicitação de crédito

Resumo das principais dicas para se preparar bem

Para aumentar suas chances de sucesso na hora de pedir crédito bancário, é essencial estar bem preparado. Antes de tudo, organize toda a documentação necessária, incluindo comprovantes de renda, balanços financeiros e regularização fiscal da sua empresa. Verifique se seu CNPJ está regularizado e mantenha seu negócio em dia com o fisco, pois pendências podem dificultar a aprovação do crédito.

Além disso, tenha um planejamento financeiro claro, mostrando para o banco como o crédito será utilizado para impulsionar o crescimento do seu negócio. A transparência e o preparo fazem toda a diferença na avaliação da sua solicitação.

Como seguir contando com apoio do escritório de contabilidade

Um diferencial importante na sua jornada é contar com um escritório de contabilidade digital especializado em micro e pequenas empresas. No instacont.com.br, você encontra um atendimento humanizado e totalmente online, que ajuda a simplificar processos como abrir ou fechar CNPJ, migrar de MEI para ME, regularizar pendências e até trocar de contador.

Esse suporte facilita a organização financeira e documental, essenciais para se preparar para pedir crédito bancário de forma segura. Ter um time ao seu lado que entende das particularidades do seu negócio garante mais tranquilidade e agilidade para seguir os próximos passos sem complicações.

Incentivo para iniciar o processo com confiança

Se preparar para solicitar crédito bancário pode parecer desafiador, mas com o conhecimento certo e o apoio adequado, você pode transformar essa fase em uma oportunidade para fortalecer seu empreendimento. Lembre-se: o sucesso depende da sua organização, clareza nos objetivos e da escolha de parceiros confiáveis. Não deixe para depois o que pode começar agora. Com o suporte do escritório de contabilidade digital, o caminho fica mais seguro e acessível.

Assim, você estará pronto para avançar com confiança na solicitação de crédito, caminhando rumo a melhores condições financeiras para sua micro ou pequena empresa.